【股票054】老唐估值法在高增长下的局限性:买点反超卖点

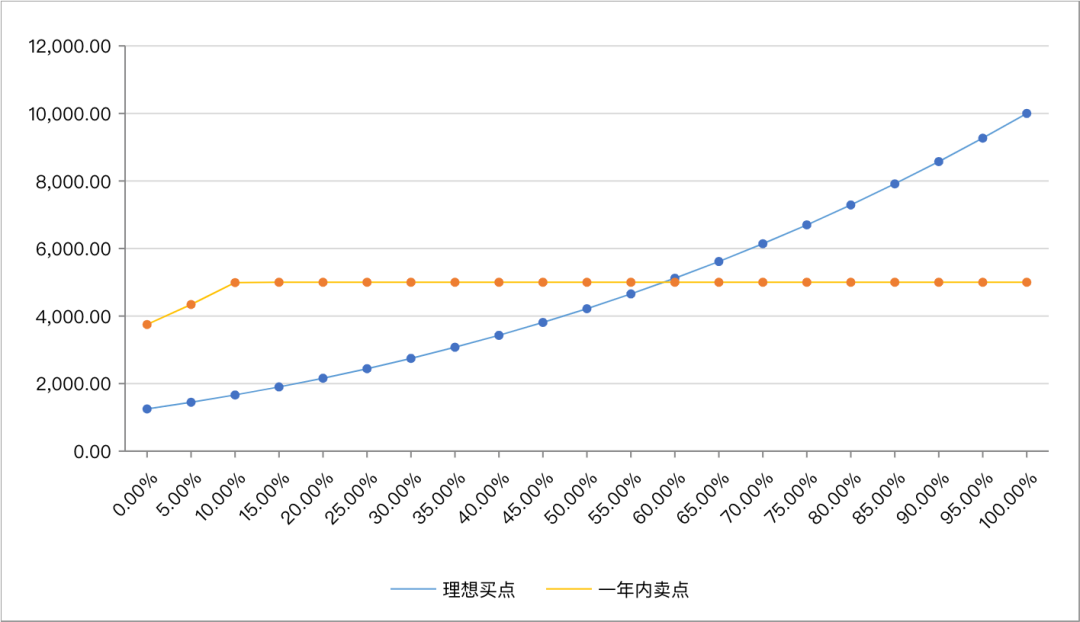

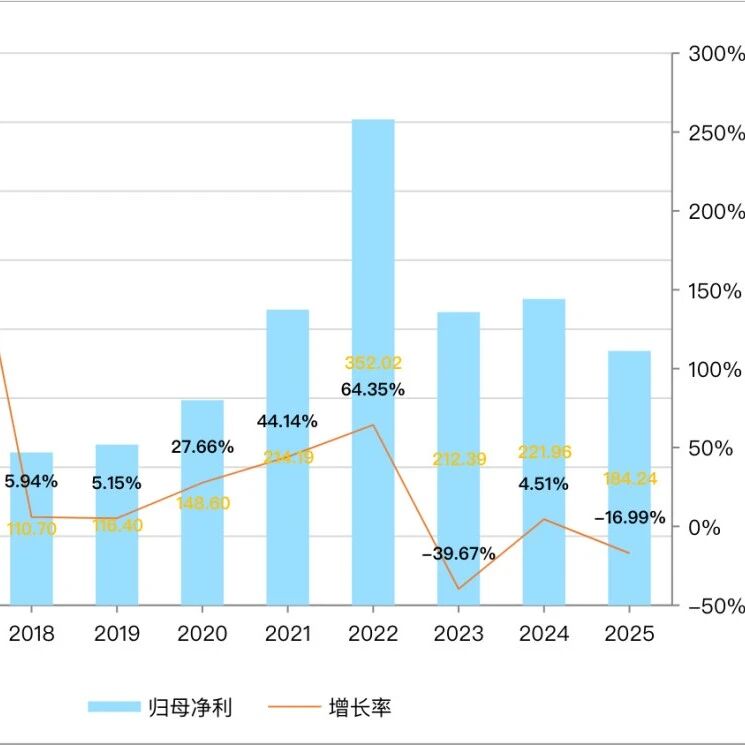

在使用“老唐估值法”对泡泡玛特进行估值时,我遇到了一个棘手的问题——如果未来三年的净利润增速设置较高,就会导致“理想买点”与“一年内卖点”的差值很小,甚至产生“一年内卖点”超过“理想买点”的情况。

但是我们都知道,只有理想买点低于一年内卖点,才能执行“买点买入,卖点卖出”的买卖策略;只有理想买点在一年内卖点的50%以下,才能达到“三年100%,年化26%”的预期收益。

我以前写过那么多深度解析“老唐估值法”的文章,但是从未考虑过这种异常情况。那么现在就来讨论下我对该问题思考与总结!

买点与卖点

假设某企业当年净利润100亿元,合理市盈率为25倍,未来三年年化增长率为g,则随着g的增加,理想买点逐渐靠近一年内卖点,直至某个阈值后反超一年内卖点。

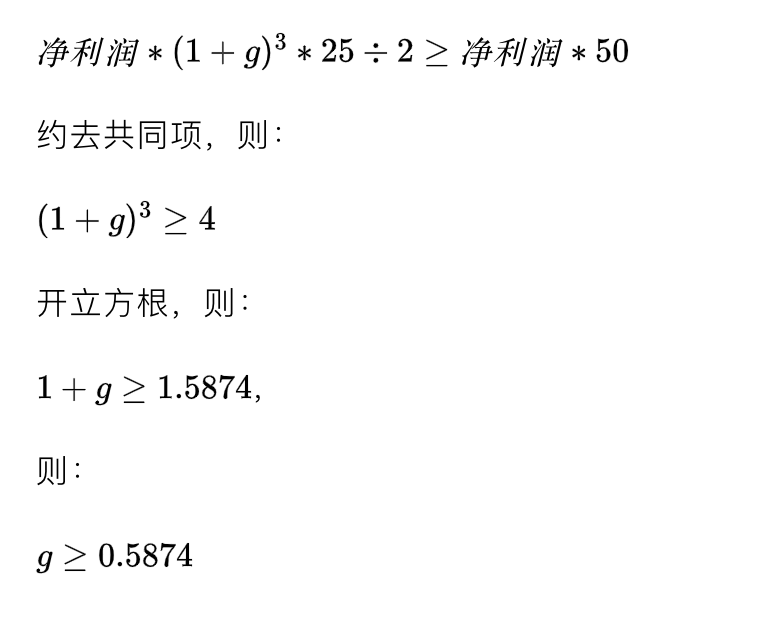

根据如下的推导方法,不同合理市盈率下对应的增速阈值为:

- 合理市盈率20倍,年化增速阈值

71.00% - 合理市盈率25倍,年化增速阈值

58.74% - 合理市盈率30倍,年化增速阈值

49.38% - 合理市盈率35倍,年化增速阈值

41.90% - 合理市盈率40倍,年化增速阈值

35.72% - 合理市盈率45倍,年化增速阈值

30.50% - 合理市盈率50倍,年化增速阈值

25.99%

问题根源

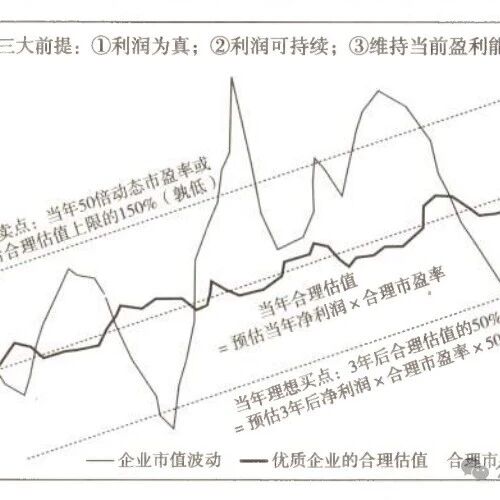

要计算“理想买点”,首先要计算“三年后合理估值”,而影响“三年后合理估值”有且仅有第三年预计自由现金流、合理市盈率两个参数。

第三年预计自由现金流依赖第三年净利润,合理市盈率依赖无风险收益率。因此产生“理想买点与一年内卖点差距较小,甚至理想买点大于等于一年内卖点”异常情况的原因有三:

- 过度乐观的利润增速:若对企业未来三年净利润的增速预测过高(如高于50%),会导致三年后合理估值显著膨胀。

- 过低的无风险收益率:若无风险收益率取值过低(如低于2%),则合理市盈率就会偏高(如大于50倍),推高三年后合理估值。

- 失真的自由现金流:老唐估值法要求企业净利润≈自由现金流。若企业实际自由现金流低于净利润(如应收账款占比高、资本开支较大),却未打折处理,导致三年后估值虚高。

解决方案

任何估值模型都是对现实的映射工具。当计算结果出现逻辑断层时,应该怀疑的不是数学公式,而是你输入公式的那些假设。我们可以按照难易程度依次对参数进行修正。

首先,平滑无风险收益率。不要使用实时的十年期国债收益率,要么使用中国最近5年或10年的十年期国债收益率均值,要么根据世界主要经济体的权重计算十年期国债收益率。

推荐使用的无风险收益率是3%~4%,并且使用上限值4%,相应的合理市盈率为25倍!

其次,过滤自由现金流。不要把纸面利润当做自由现金流,很多企业的净利润中充斥着高应收账款、高资本支出、高投资性收益。

应该定量分析净利润的自由现金流质量,例如较多年份不满足“经现流净额/净利润≥1.0”或者“现金流净额/净利润≥0.9”的指标时,净利润打折后才能当做自由现金流。

然后,降低净利润增速。企业的净利润从一亿到十亿、从十亿到百亿、从百亿到千亿,虽然都是增长了10倍,但是各个阶段的难度和时间是完全不同的。

除非初创公司的净利润基数极低,否则动辄40%~50%,甚至80%以上的年化增长率是不合理、不持续和不现实的。

因此必须解答一个问题:“这家企业凭什么能在3年内把净利润做到现在的3、4倍?”如果没有让自己信服的答案,要么降低增长预期,要么放弃对该企业的估值!

最后,如果经过上述参数修正后,这个问题仍然存在,则大概率该企业不适用“老唐估值法”。或者放弃使用老唐估值法,或者换个估值模型,或者直接放弃该企业!

真正的价值投资,始终建立在对“真实现金创造能力”和“风险补偿边界”的深度认知上。估值模型的“故障报警”恰恰是最珍贵的善意提醒——在乐观中保持清醒,在波动中坚守纪律。毕竟,数据永远应该为投资服务,而非投资为数据服务。

参考资料

- 唐朝 《价值投资实战手册(第二辑)》

免责声明

- 不构成任何形式的权威解读或专业建议!

- 不可避免地带有个人的情感色彩和价值判断!

- 不代表任何机构或个人的买卖意见!

![[总结2025]跑赢指数,但操作全是“败笔”](/images/sz_mmbiz_jpg/U3ouvtBkETqUzBibIahdr96BVV1tQvrhq9QlbhB3EfpS4l1iaFUwweAqUHoTwXxFsqXv5iaQd6e8VeUu33dW0snhg/0.jpeg)

![[总结2025]在不确定的世界里,阅读是确定的事](/images/sz_mmbiz_jpg/U3ouvtBkETr1ttbQsiaqiaVfjiaR4X3SSAVrwWTSsam5g7hCTF3sUXbndWhctQJGBIqqWe5eickxKZODAYCuwUrcBA/0.jpeg)